この記事では、せどりの確定申告の基礎から、会計の知識がなくてもできる効果抜群な節税対策について、詳しく解説していきます

こんな方に向けた記事になります。

- せどり1年目の初心者など、確定申告は全くの素人

- 税金のことは税理士に丸投げしてたけど、費用を抑えるためにも自分で確定申告したい方

税金対策のため、いざ自分で帳簿付けをしようと思っても、初めは誰でも難しく思ってしまうものです。

私も最初はそうでした。

ただ、慣れてしまえばすらすらできるようになりますし、最近は会計ソフトを使えば会計素人の初心者でも節税効果の大きい方法で確定申告をすることができるようになっています。

一緒に勉強していき、少しでもお得に、確定申告ができるよう勉強していきましょう。

- 副業で楽天ポイントせどり、店舗せどり等に取り組み、月10万円程度を継続して稼いでいる

- 簿記3級を獲得し、自分でせどりの確定申告をやっている

それでは本編へどうぞ

せどりで確定申告が必要な人

せどりをやっている人のうち、一定以上の所得(収入)がある人が確定申告を行う必要があります。

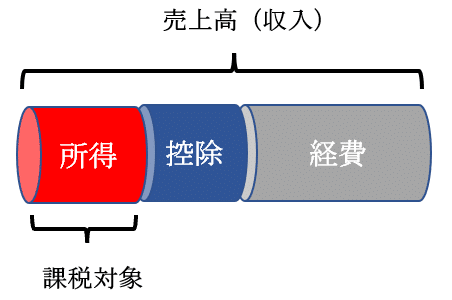

「所得」とは売上高から仕入れや配送などにかかった経費、控除を引いて、手元に残る利益額で、以下の式で表されます。

「所得」=「売上高」―「経費」―「控除」

具体的には下記に当てはまる人は確定申告をすることが義務付けられています。

- 会社員で毎月給料をもらっている副業せどらーは年間の所得が20万円以上

- 個人事業主は年間の所得が48万円以上

※注意点

上記に当てはまらず確定申告が必要ない方でも帳簿付けは必須で、かつ1円以上の利益がある人は住民税の申告は必須になっています。

確定申告の種類 青色申告と白色申告

確定申告には大きく2通りの方法があります。「青色申告」と「白色申告」です。

先に結論から言うと、「青色申告」で確定申告することをお勧めします。

青色申告は節税効果がめちゃめちゃ大きく、収める税金を安くすることができます。

それぞれの特徴は以下の通り

「白色申告」…帳簿付けが簡単だが、正確でない点を考慮して多くの税金を取られるようになっている

「青色申告」…帳簿付けが細かいが、控除が65万円認められ、それ以外にも多くの節税メリットがある(青色申告には10万円控除もありますが、おすすめは圧倒的に65万円控除です)

「所得」=「売上高」―「経費」―「控除」ですから、青色申告の65万円の控除は所得が65万円減るということになり、かなりの節税効果が得られます。

とはいえ、「帳簿付けが大変なんじゃないの」

「帳簿付けに時間を取られるくらいなら仕入れに時間を割いた方がいいよ」

そんな声が聞こえてきそうです。

確かに、一昔前の青色申告は難しく、簿記をマスターしないとできませんでした。

しかし、最近は会計ソフトが発達したことで、簿記の知識がほとんどない人でも白色申告と大差ない作業で青色申告ができるようになっているのです。

青色申告のメリット5選

青色申告を行うことにより得られる節税メリットは様々ですが、その中でも節税効果の大きいメリットを5つ上げていきます。

65万円の控除が得られる

年間65万円経費を増やすことはそう簡単ではありませんし、無駄な経費を使うのは本末転倒です。

所得から65万円を差し引ける青色申告は節税効果絶大です。

自宅での開業者は家賃や電気料金も必要経費になる

家賃、光熱費、車にかかる費用など、様々な費用を事業で使った割合分だけ経費として落とせます。

対象は自宅にせどりに使うスペースがあったり、車をせどりでも利用していたりと、プライベートの費用と事業用の経費が一体となっている費用です。

たな卸で税金が安い計算方法が選べる

年末には、その年の利益を確定させるため、売れ残りの在庫を経費として計上する「たな卸」を行います。

たな卸で増える経費分はその年の経費になるため、課税対象となる所得額に大きく影響します。

その経費の計算方法は7通りの方法があります。

そのうち最も節税効果が大きいとされている「低価法」は青色申告者にしか認められていません。

「低価法」で棚卸することで大きな節税効果が得られます。

赤字の相殺 赤字を3年間にわたって繰り越すことができる

せどり1年目、もしくは仕入れで大失敗するなど、赤字になる年があるかもしれません。

青色申告であれば3年間にわたって赤字を繰り越すことができ、黒字になった年の所得額から、赤字分を差し引くことができます。

せどりは常に黒字とは限りません。いざというときのために青色申告は大事ですね。

家族への給与を全額経費にできる

個人事業では配偶者、家族が仕事を手伝うこともあるでしょう。

白色申告の場合、家族への給料は認められていませんが、青色申告であればこれが全額経費として認められます。

配偶者の給料を月15万円とすると年180万円(15万円×12カ月)の控除となり、節税効果は絶大です。

青色申告のデメリット

青色申告にもデメリットはありますが、それはなんといっても記帳の煩雑さです。

ただし先にも述べた通り、会計ソフトを使えば白色申告と同じような労力で青色申告ができるようになっていますので、あまり大きなデメリットではありません。

せどりで経費になるもの

原則的に、せどりをするうえでかかったすべての費用を経費することができます。。

例えば仕入れ代金、ツール代、販売手数料、配送料、切手代、梱包材料、コンサルを受けった時のコンサル料金などがありますね。

自宅でせどりをやっている青色申告者はこれに加え、家賃、光熱費、車の維持費も事業で使った割合を経費にできます。

青色申告で確定申告する手順

以降では、青色申告で確定申告する手順について解説していきます。

開業届、青色申告の申請をする

開業届を出していない人は開業届を出しましょう。

提出先は自宅を管轄する地域を管轄する税務署です。

開業届の作成は 開業freee で無料で簡単に作れるので、これから提出する人はぜひ利用してみて下さい。

また、青色申告を始める人は「所得税の青色申告承認申請書」の提出も必須ですが、これも 開業freee で作成できます。

家族に仕事を手伝ってもらい給料を出す予定なら「青色事業専従者給与に関する届出書」も併せて提出しましょう。

記帳をする

記帳はせどりをやる上での義務です。

ただし、初心者でも会計ソフトを使えば効率よくできるようになります。まずは会計ソフトを登録してみましょう。

ここでは、せどりにおすすめな会計ソフトを3つ紹介します。

なお、確定申告は税理士丸投げでもいいですが、費用は会計ソフトを使った方が断然安く済みます。

具体的な仕訳はやりながら覚えていくとよいでしょう。

せどりでの仕訳のパターンは限られてきますので、一度慣れてしまえばかなり効率的にできるようになります。

せどりにおすすめの会計ソフト3選

おすすめの会計ソフトは「freee」「MFクラウド確定申告

」「やよいの青色申告オンライン

」になります。

書籍「フリーランス・個人事業の青色申告スタートブック」で紹介されていた3つで、いずれも初心者向け、簿記の知識がほとんどなくても青色申告に必要な複式簿記での記帳ができます。

会計ソフト、プランによって細かい機能に違いがあるので、確認してみて下さい。

特徴を以下にまとめます。

- freee

…最も初心者向き。お小遣い帳をつける感覚で入力ができる。質問を答えていくだけで作成が可能。入力画面が複式簿記の形式になっていないので、簿記を学んだ人は見にくいかも

- MFクラウド確定申告

…仕訳入力の自動、手動を選ぶことができる。入力画面がシンプルで見やすい。簿記を覚えたい人におすすめ

- やよいの青色申告オンライン

…初心者向けかつ最もリーズナブルに複式簿記帳簿が作成できる。セルフプランは無料期間1年とお得。

| 会計ソフト | プラン名 | 年額(税抜) | 電話サポート | 無料お試し期間 | プラン比較 |

| MFクラウド確定申告 | パーソナルミニ | 9,600 | MFクラウド確定申告 プラン比較 | ||

| パーソナル | 11,760 | 1カ月 | |||

| パーソナルプラス | 35,760 | ○ | |||

| やよいの青色申告オンライン | セルフプラン | 8,000 | 1年 | やよいの青色申告オンライン プラン比較 | |

| ベーシックプラン | 12,000 | ○ | |||

| トータルプラン | 20,000 | ○ | |||

| freee | スターター | 11,760 | 30日間 | freee プラン比較 | |

| スタンダード | 23,760 | 30日間 | |||

| プレミアム | 39,800 | ○ | 30日間 |

無料で試せるプランが多いので、まずは試してみることをお勧めします。

ちなみに私は、リーズナブルをとってやよいの青色申告オンラインにしています。1年間無料はかなりお得です。

会計ソフトで記帳を効率化するポイント

記帳を効率化するポイントは、せどりで使用するクレカや銀行口座を会計ソフトと紐づけることです。

引き落とし額を自動で読み込んでくれ、AIによる判断で自動で仕訳してくれるものもありますので、会計ソフトを登録したら、紐づけはぜひ行いましょう。

また、多くは領収書を画像読み込みしてくれる機能もありますので、必要に応じて使いこなせるとさらに時短になりますね。

ポイントせどりにおける獲得ポイントはどうする?

ポイントせどりで得たポイントは事業所得に該当するため、課税対象になります。

なお、ポイントは獲得したタイミングで利益となるわけではなく、使用したときに利益になります。

ポイントせどりにおけるポイントの扱いは別記事で解説しているので併せてご覧ください。

参考記事:楽天ポイントせどりで獲得したポイントの確定申告は必要?

商品のたな卸 (12/31前後に実施)

年内に仕入れた商品が年末までに売れずに残ってしまった場合、年の最後に売れ残った在庫の個数などを把握する 「たな卸」 が必要です。

在庫は抑年以降に売れる見込みのある資産なので、「たな卸資産」として帳簿付けをします。

たな卸が完了すれば確定申告に必要なデータが揃います。

なお、年間で商品の仕入れにかかった「売上原価」はたな卸資産を加味すると以下の式で表されます。

売上原価=前年度の棚卸資産+今年の仕入金額ー年末の棚卸資産

確定申告書類の作成と提出 (2/16~3/15に提出)

青色申告で確定申告に必要な提出書類は原則以下の2つです。会計ソフトを利用して作成していきましょう。

・青色申告決算書(損益計算書、貸借対照表含む4枚)

・確定申告書B

これらを税務署に提出して、確定申告は完了です。

まとめ

以上、せどりの確定申告の流れを解説しました。

大事なのは、会計ソフトを使って経理作業を効率化し、青色申告で節税することです。

会計ソフトは初めは無料で使えるものが多いので、まずは試してみて、使いやすいかどうかを確かめてみるのもおすすめです。

| 会計ソフト | プラン名 | 年額(税抜) | 電話サポート | 無料お試し期間 | プラン比較 |

| MFクラウド確定申告 | パーソナルミニ | 9,600 | MFクラウド確定申告 プラン比較 | ||

| パーソナル | 11,760 | 1カ月 | |||

| パーソナルプラス | 35,760 | ○ | |||

| やよいの青色申告オンライン | セルフプラン | 8,000 | 1年 | やよいの青色申告オンライン プラン比較 | |

| ベーシックプラン | 12,000 | ○ | |||

| トータルプラン | 20,000 | ○ | |||

| freee | スターター | 11,760 | 30日間 | freee プラン比較 | |

| スタンダード | 23,760 | 30日間 | |||

| プレミアム | 39,800 | ○ | 30日間 |

最後に、参考書籍の紹介です↓

フリーランス・個人事業の青色申告スタートブック[改訂6版] [ 高橋敏則 ]

(リンクをクリックで楽天のページに飛びます)

青色申告で確定申告を始めてする方に必須の1冊で、本記事の内容をさらに深堀、青色申告の手順などをかなり詳細に説明しているのでおすすめです。

慣れないうちは面倒に思うかもしれませんが、それも最初だけです。

自力で確定申告ができるようになれば、自分の価値が何十万、何百万も高まったのと同じです。

青色申告で確定申告をマスターしていきましょう!

せどりの収益が伸び悩んでいる方はこちらの記事もチェック!

コメント